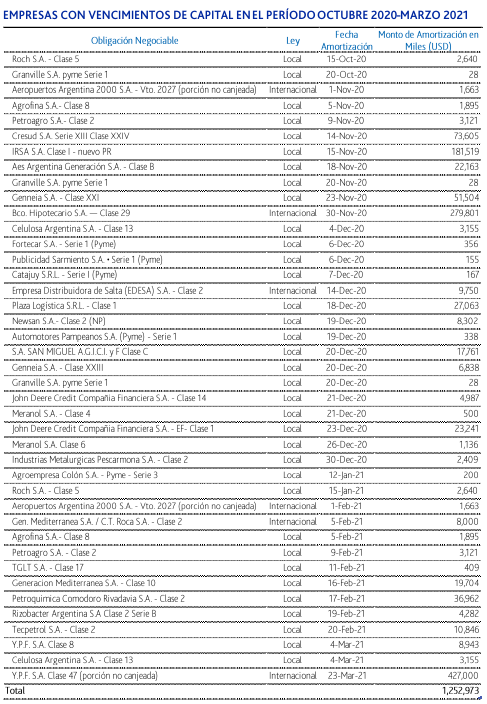

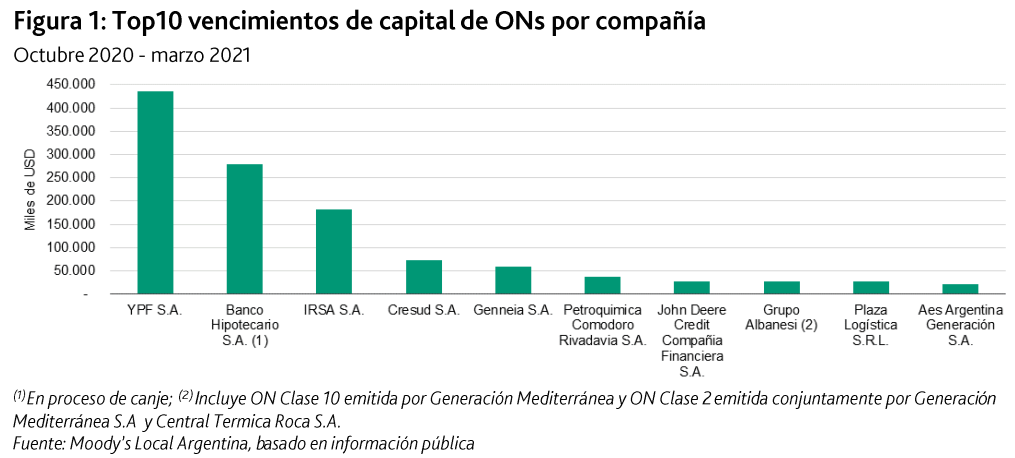

Moody´s Local Argentina considera que Ia Comunicación "A" 7106 pubicada por el Banco Central de Ia República Argentina (BCRA) tendrá un impacto negativo sobre la capacidad de pago en tiempo y forma de las empresas locales. Los vencimientos de capital de las Obligaciones Negociables (ONs) vigentes comprendidos entre el 15 de octubre de 2020 y el 31 de marzo de 2021 ascienden a USD 1.253 millones.

IMPACTOS CREDITICIOS CLAVES

Las empresas argentinas con elevados vencimientos de capital en los próximos seis meses se verán directamente afectadas. Moody's Local Argentina estima que, si bien las compañías podrían repagar su deuda comprando dólares en el mercado de capitales, ello tendrá un impacto financiero significativo dada la diferencia de cotización con el dólar oficial (+80 0/0 al 22 de septiembre de 2020).

Fuertes restricciones al financiamiento externo. El sector corporativo (financiero y no finandero) deberá afrontar un mercado de deuda cerrado o asumir un costo de financiamiento en dólares incompatible con las tasas de rentabilidad locales. En este contexto, entendemos que las empresas argentinas tomarán una posición defensiva, reduciendo significativamente su plan de expansión y revisando su estructura de costos.

Menor rentabilidad esperada. Moody's Local Argentina considera que a mayor incertidumbre y volatilidad en los tipos de cambio, en conjunto con una demanda agregada que se mantiene deprimida por los efectos del coronavirus, tendrán un impacto negativo sobre la rentabilidad neta de las compañías locales. Particularmente, esperamos mayores presiones sobre las compañías reguladas o con precios congelados que presentan una estructura de costos fuertemente dolarizadas.

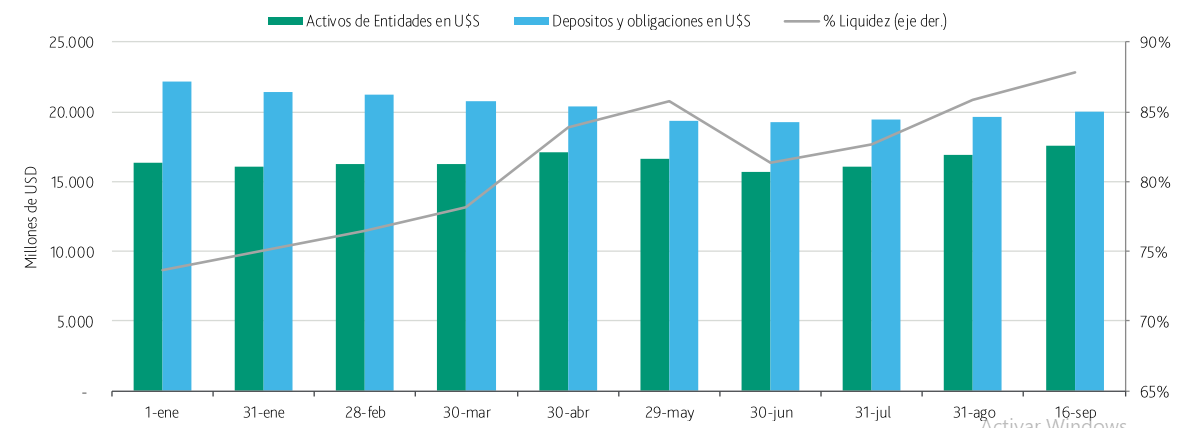

Calificaciones de depósitos en moneda extranjera sin cambios. Consideramos que la liquidez del sistema financiero es elevada: al 16 de septiembre de 2020, los bancos tenían en cartera o en encajes en el Banco Central de la República Argentina (BCRA) el 87,6% del total de depósitos en dólares. No obstante, Moody's Local Argentina monitoreará los cambios regulatorios y su impacto en la dinámica de retiro de depósitos en el corto plazo.

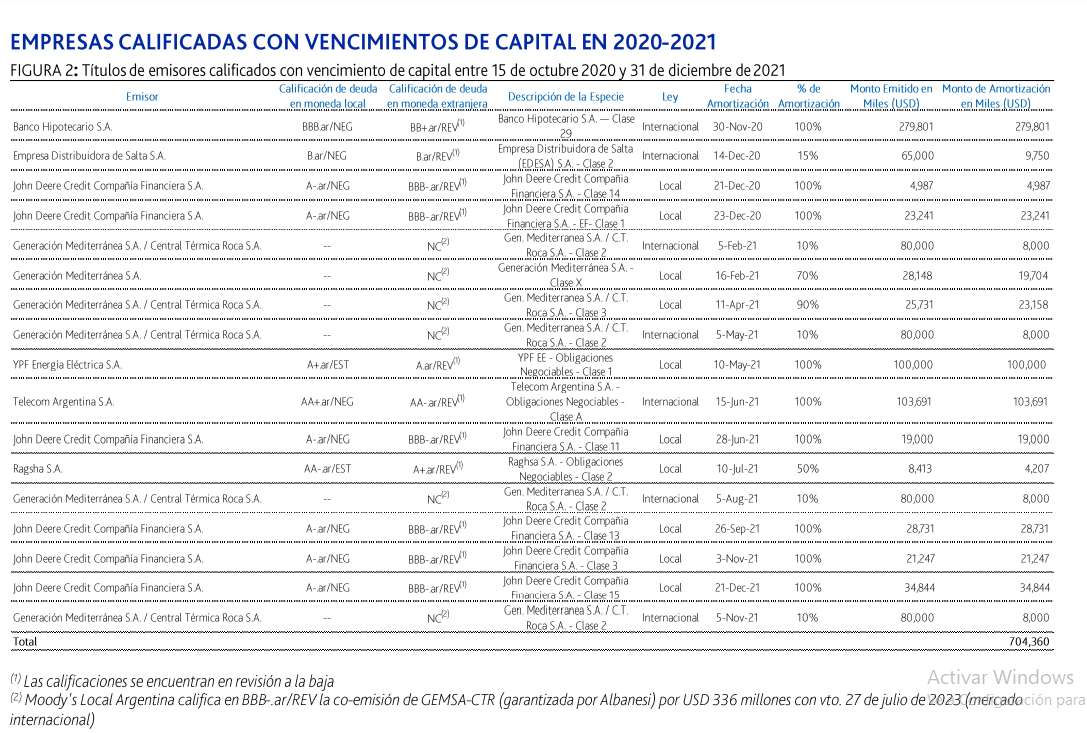

Banco Hipotecario S.A.

Las calificaciones de Hipotecario reflejan el deterioro en la calidad de los activos del banco debido a su exposición al sector consumo, agravado por los deterioros recientes de algunas de sus exposiciones corporativas más grandes, así como su alta dependencia al fondeo en el mercado de capitales. Las calificaciones de deuda en moneda extranjera se encuentran en revisión a la baja.

El 22 de septiembre de 2020, Hipotecario anunció los resultados de la oferta de canje anticipado de sus Obligaciones Negociables Clase XXIX a tasa fija del 9,75% con vencimiento el 30 de noviembre de 2020 por un total de capital en circulación de USD 279,8 millones y modificó las contraprestaciones del canje. Bajo los nuevos términos, los tenedores que se presenten recibirán USD 420 en efectivo y USD 600 en ONs por cada USD 1000 de valor nominal. Moody's Local Argentina se encuentra analizando los cambios en los términos y condiciones del canje así como también la evolución de la normativa cambiaria y su impacto sobre las calificaciones de deuda en moneda extranjera.

Empresa Distribuidora de Salta S.A.

La compañía posee vencimientos de capital USD 9,75 millones correspondientes a sus Obligaciones Negociables Clase 2 cuya amortización opera el 14 de diciembre de 2020 y se enmarca dentro de las restricciones al acceso al Mercado Único y Libre de Cambios (MULC) por el 60% del monto. Las calificaciones de EDESA reflejan la escasa liquidez y la baja flexibilidad financiera de la compañía. Moody's Local Argentina considera que la reciente Comunicación "A" 7106, emitida por el Banco Central de la República Argentina (BCRA) el pasado 15 de Septiembre, tendrá un impacto negativo sobre la capacidad de pago en tiempo y forma de sus vencimientos de capital en moneda extranjera.

John Deere Compañía Financiera S.A.

Las calificaciones de John Deere incorporan nuestra evaluación de un elevado soporte explícito de su casa matriz. La compañía es en un 96% propiedad de Deere Credit Inc. y en un 4% de Deere & Company, ambas calificadas por Moody's Investors Service en A2. Moody's Local Argentina considera que su accionista proveerá un fuerte apoyo a su subsidiaria en Argentina en caso estrés dada su importancia estratégica. Este soporte ha sido explícito a través de aportes de capital y de líneas de crédito a largo plazo.

Grupo Albanesi

Moody's Local Argentina considera que el Grupo presenta elevado riesgo de refinanciamiento, dada su considerable exposición a vencimientos de deuda en el corto y mediano plazo en un contexto de liquidez ajustada que se encuentra, asimismo, presionada por demoras en los pagos de su principal contraparte, CAMMESA (Compañía Administradora del Mercado Mayorista Eléctrico).

El Grupo posee vencimientos de capital por USD 27,7 millones, con amortizaciones en febrero de 2020, que se enmarcan dentro de las restricciones actuales de acceso al MULC por el 60% del monto a vencer. Los vencimientos mencionados están relacionados al pago final por USD 19,7 millones de la ON Clase 2 emitida en el mercado internacional conjuntamente por Generación Mediterránea (GEMSA) y Central Térmica Roca (CTR), y a una cuota de amortización de USD 8 millones de la ON Clase 10, emitida en el mercado local por GEMSA. En lo que resta del 2021, el Grupo enfrenta vencimientos de capital por un monto total de USD 47,2 millones, de los cuales el 49% corresponden al pago final de la ON Clase 3, co-emitida en el mercado local por GEMSA y CTR, mientras que el 51% restante corresponde a pagos trimestrales de amortización de la ON Clase 2 previamente citada.

YPF Energía Eléctrica S.A.

Si bien la compañía no posee vencimientos que se enmarquen dentro de las restricciones actuales de acceso al MULC, cuenta con un vencimiento de capital en el corto plazo por un monto total de USD 100 millones, cuya amortización opera en mayo 2021 relacionado a la ON Clase I emitida en el mercado local por lo que Moody's Local Argentina monitoreará la evolución de los cambios regulatorios y su impacto sobre las calificaciones de deuda en moneda extranjera de la compañía. Esperamos que YPF EE enfrente desafíos relacionados a la refinanciación de sus obligaciones, dada la actual coyuntura.

Telecom S.A.

Telecom posee vencimientos de capital por USD 103,7 millones correspondientes a sus Obligaciones Negociables Clase A, cuya amortización opera en junio de 2021. Si bien dichos vencimientos no se enmarcan dentro de las restricciones al acceso al MULC, Moody's Local Argentina monitoreará la evolución de los cambios regulatorios y su impacto sobre las calificaciones de deuda en moneda extranjera.

Moody's Local Argentina considera que la compañía se encuentra expuesta a riesgo de descalce de moneda ya que genera la mayor parte de sus ingresos en pesos argentinos, mientras que el 90% de su deuda financiera se encuentra denominada en moneda extranjera, parcialmente mitigado por una adecuada posición de caja en dólares estadounidenses e ingresos generados fuera de Argentina por sus subsidiarlas de Paraguay y Uruguay.

Raghsa S.A.

Raghsa no posee vencimientos de capital antes del 31 de marzo de 2021 y por lo tanto no se encuentra alcanzada por la comunicación del BCRA. No obstante, consideramos que dicha comunicación afecta negativamente al mercado de deuda en dólares y genera mayores incertidumbres sobre a evolución del entorno regulatorio local.

Las calificaciones de la compañía están incorporan la concentración de su portafolio en la Ciudad de Buenos Aires y la volatilidad de sus márgenes de rentabilidad. Asimismo, la compañía se encuentra expuesta a las variaciones del tipo de cambio, aunque este riesgo se ve mitigado tanto por el hecho de que las tarifas de arrendamiento se determinan en dólares estadounidenses (aunque pagaderas en pesos argentinos), y por su importante saldo de caja e inversiones corrientes en moneda extranjera.

DEPÓSITOS EN MONEDA EXTRANJERA: ELEVADA LIQUIDEZ DEL SISTEMA FINANCIERO MITIGA RIESGO REGULATORIO

Moody's Local Argentina ha afirmado las calificaciones de los depósitos en moneda extranjera de las entidades financieras con deuda calificada en moneda extranjera. La Comunicación "A" 7106 no tiene impacto en las calificaciones emitidas ya que consideramos que los depósitos en moneda extranjera se encuentran respaldados por la elevada liquidez existente en el sistema financiero local. Según el último informe monetario del BCRA, al 16 de septiembre la liquidez del sistema era de un 87,6%, la cual se encuentra colocada tanto en depósitos de las propias entidades como en efectivo en el Banco Central.

Los depósitos en moneda extranjera del sistema ascienden a los USD 20 mil millones y han caído un 9,8% en los últimos seis meses debido a la ampliación de la brecha cambiaria en línea con la fuerte devaluación del peso en el mercado no oficial, y al incremento en las restricciones al acceso al MULC, tanto para el público general como para las empresas no financieras. En dicho período, el sistema financiero ha mostrado un incremento de la liquidez debido principalmente a una caída de los préstamos en moneda extranjera con lo que la cobertura de los depósitos en dicha moneda ha mejorado en los últimos seis meses. No obstante, Moody's Local Argentina considera que la débil posición de reservas netas del BCRA y el elevado déficit fiscal constituyen un riesgo potencial sobre la dinámica de retiro de depósitos del sistema y continuará monitoreando su evolución de corto plazo en los próximos meses.